规模逆势稳增“蹊跷板效应”同步演绎 华夏基金上半年净利10亿元

2022-08-05 13:52:40 |来源:私募排排网

8月伊始,业绩报告披露的重头戏仍在上演,公募基金二季报帷幕刚落,基金公司上半年业绩枪声再响,华夏基金一马当先。

日前,华夏基金控股股东中信证券发布公告,披露了华夏基金2022年半年度业绩快报,华夏基金于今年上半年实现营业收入36.33亿元,略低于去年同期营收36.52亿元;取得净利润10.58亿元,较去年同期的10.49亿元稍有上升;实现综合收益总额为10.99亿元。

规模逆势稳增

“蹊跷板效应”同步演绎

单从数字来看,华夏基金在2021年上半年的营收同比增长超过50%,而今年同期微降;2021年上半年净利润的同比增幅超过30%,今年同期增长不足1%,看似业绩增长受阻。

但基金公司的营收及净利润与管理规模息息相关。结合大环境来看,今年上半年多种不确定性因素叠加带来市场的剧烈震荡,基金发行受到较大影响,新发基金规模仅约6850亿份,同比下降近60%,是2019年下半年以来最为惨淡的半年度数据。

在这样的背景下,华夏基金依旧逆势实现了相对稳定的业绩及规模的增长,实属不易。Choice数据显示,其管理的全部基金总规模在2022年第二季度突破了1.1万亿,其中非货币基金的规模也已在7000亿以上。

图1:华夏基金规模变动(全部基金)(来源:Choice)

图2:华夏基金规模变动(非货币基金)(来源:Choice)

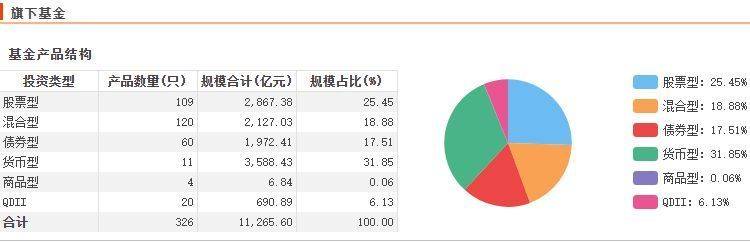

从华夏基金的产品构成来看,旗下混合型基金的数量最多,达到120只,而股票型基金为109只;但在规模上货币型基金的规模占比最重,达到31.85%,股票型、混合型及债券型基金的占比分别为25.45%、18.88%及17.51%。

图3:华夏基金旗下基金产品结构(来源:Choice)

其中,非货币基金的规模增量主要来源于债基规模的上升,股票型基金、混合型基金则呈现出规模的下降,这也顺应了今年的股债市场“蹊跷板效应”下公募权益类基金规模下降而固收类基金规模上升的趋势。

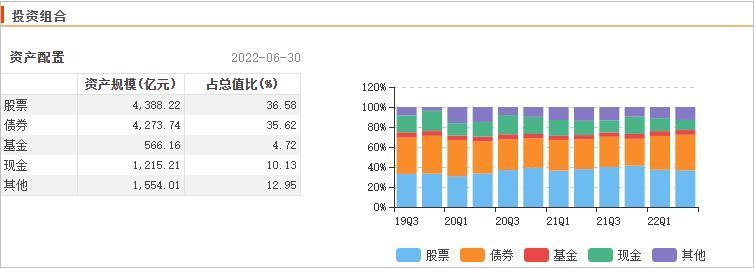

从华夏基金的投资标的构成来看,也能折射出这股趋势:股票和债券依旧是大头,市值占比均在35%以上;但2022年以来,股票的资产规模占比趋于下降,而债券的规模占比明显增长。

图4:华夏基金投资组合(来源:Choice)

此外,基金重仓股向来是市场重点关注的对象。Choice数据显示,贵州茅台与宁德时代是华夏基金的重点持有对象,是唯二净值占比在1%以上的个股,也分别是A股中最能代表价值投资和高成长性的两只个股。此外,重仓股还主要覆盖了消费、新能源、互联网、金融等板块中颇具代表性的个股,值得投资者参考。

上半年及下半年开局

仍不乏表现出色的基金

虽然今年以来的市场在漫天飞舞的不确定性中走得战战兢兢,但依旧不缺乏像华夏基金一样“赚钱的达人”,业绩格外亮眼。对此,私募排排网进行了不完全统计,找到了不同时点下表现优异的基金产品。

在能够统计出上半年区间回报率(区间复权单位净值增长率)的9039只基金(剔除非主代码基金)中,收益为正的基金共有3288只,回报率在20%以上的基金共有26只,其中有5只基金的回报率超过了50%。从统计数值来看,全部基金在上半年区间的平均回报率约为-4.97%,中位数约为-2.81%。

回报率居前的基金如下表所示:

虽然南华价值启航纯债债券的上半年回报率完成翻倍,但其2022年二季报显示,该基金A类份额在报告期内产生了大额赎回,总赎回份额超过5亿份,导致报告期末的份额总额仅为5,798份,应当引起注意。

而单就下半年开局来看,能够统计出7月单月区间回报率(区间复权单位净值增长率)的9798只基金(剔除非主代码基金)中,收益为正的基金共有4413只,整体平均区间回报率约为-1.61%,中位数约为-0.40%。

若将基金的种类区分来看,除回报率变动不大的货币型基金外,上半年股票型、债券型和混合型基金的平均区间回报率分别为-9.57%、1.11%及-7.35%,中位数则分别为-8.84%、1.48%和-7.18%。

可以看出,债券型基金的收益基于债券标的相对稳定的属性获得了正收益;而在沪深300指数跌去了9.22%的上半年区间内,股票型基金的平均回报率与指数涨跌相若,表现平平,但中位数表现稍好。

来到7月份,单月区间下的股票型、债券型和混合型基金的平均区间回报率分别为-4.32%、0.50%及-2.01%,中位数则分别为-4.97%、1.48%和-7.18%。考虑到A股整体在7月份处于一个震荡下行的状态,沪深300指数于期间内下跌了7.02%,股票型基金-4.32%的回报率表现较好,显示出基金的专业性在一定程度上仍能带来较为可观的超额空间。

另外,上半年回报率居前的股票型基金详情如下(剔除非主代码基金):

有趣的是,能够在上半年实现30%以上回报率的基金均为煤炭概念,与上半年地缘政治冲突、加息预期高涨等因素有关;而回报率在10%以上的股票型基金也有11只,在全球经济动荡、不确定性高企的上半年完成了“逆袭”。

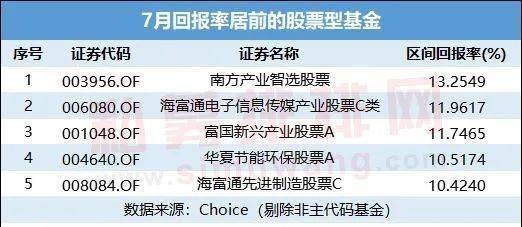

7月回报率居前的股票型基金详情如下(剔除非主代码基金):

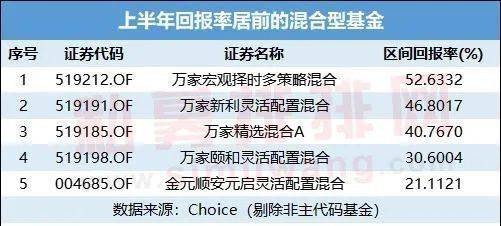

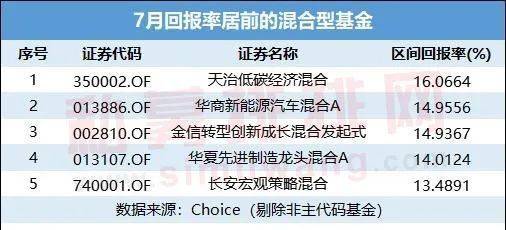

最后,上半年及7月份单月回报率居前的混合型基金详情如下(剔除非主代码基金):

风险提示

本文所涉的基金管理人、基金经理及笔者的观点,不代表本平台的任何立场,不构成任何投资建议。

投资有风险,本文涉及基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,我司未以明示、暗示或其他任何方式承诺或预测产品未来收益。投资者应谨慎注意各项风险,认真阅读基金合同、基金产品资料概要等销售文件,充分认识产品的风险收益特征,并根据自身情况作出投资决策,对投资决策自负盈亏。

标签阅读

-

每日热门:直播答题瓜分百万红包、闪播爆品不止5折京东11.11...

2022-10-28 -

乐歌升降台藏摄像头,创始人回应称无窥探隐私问题,Q3归母净...

2022-10-28 -

启明星辰Q3营收9.54亿元,净利润37.99万元同比下降99.59%

2022-10-28 -

全球观热点:世界黄金协会:不断攀升的能源价格将2022年二季...

2022-10-28 -

国产越野天花板来了,哈弗H9置换补贴高达2万

2022-10-28 -

勤上股份前三季度营收4.8亿元,同比下滑46.3%

2022-10-28 -

天天热资讯!电动驱动模块存制造偏差,北京奔驰扩大召回部分...

2022-10-28 -

世界新动态:微信支付再发重要通知,严查信用卡套现!释放什...

2022-10-28 -

今日快看!金巧福黄金价格今天多少一克(2022年10月28日)

2022-10-28 -

世界快资讯丨四川发改委:猪肉价格进入过度上涨一级预警区间

2022-10-28 -

今日热讯:“初心·红心蓝焰”家书的力量:济南能源燃气企业...

2022-10-28 -

当前视点!金巧福铂金多少钱一克(2022年10月28日)参考价格

2022-10-28 -

动态焦点:冷空气来去匆匆!周末两天济南天气回暖 最高气温可...

2022-10-28 -

环球要闻:2022双11看点:达人主播“出抖入淘”,直播电商或迎变阵

2022-10-28 -

专家建议下调结婚年龄到18岁,鼓励年轻人多生多育为祖国添砖加瓦

2022-10-28 -

首开股份19亿成立房地产公司

2022-10-28 -

视点!济南轨道交通9号线开工 将串联3号线、6号线和7号线

2022-10-28 -

信用卡逾期减免申请书怎么写? 信用卡利息减免后多久清零?

2022-10-28 -

信用卡逾期后怎么协商只还本金? 信用卡减免是真的吗?

2022-10-28 -

今日沪指为什么大跌?上证指数大跌意味着什么?

2022-10-28