私募行业迎来逆势增长 私募证券投资基金总规已突破6万亿元大关

2021-11-18 17:28:51 |来源:私募排排网

10月,输入性通胀及能源、原材料供应偏紧,导致PPI涨幅持续扩张,达到同比上涨13.5%的位置。CPI的同比涨幅亦有小幅扩张,同比去年的涨幅为1.5%,消费品中涨幅较大的主要是汽油、柴油等能源类品种。受能耗“双控”、国庆长假期等因素影响,制造业PMI下行,非制造业PMI则持续处于扩张区间。

在此背景下,股市、期市交易罕见降温,10月股市日均成交额环比下降25.92%,期市成交额环比下降3.13%。私募行业却迎来一波逆势增长,截至2021年10月底,私募证券投资基金的总规已突破6万亿元大关,私募证券投资基金管理人突破了9000家。

量化私募基金方面,各细分策略表现分化。管理期货量化延续上月优势,10月以1.66%的平均收益领跑。量化套利策略单月平均收益录得0.80%,位居第二。量化多策略、股票量化中性、股票量化10月的平均收益告负。

从1-10月的整体表现来看,股票量化虽以16.17%的平均收益居于首位,与管理期货量化的收益差距也缩窄至3%以内。

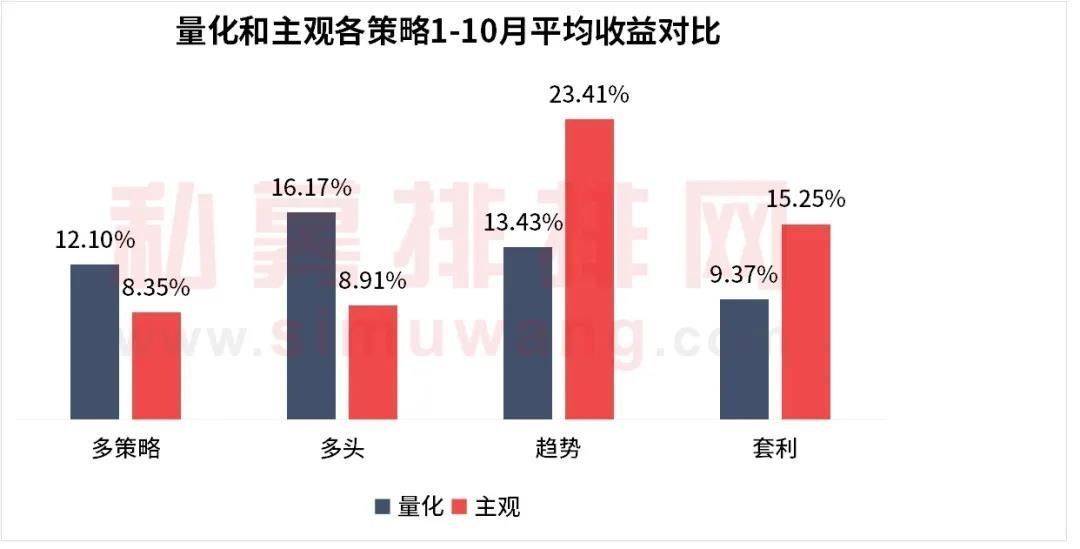

对比量化和主观各策略的平均收益,量化趋势、量化套利10月的平均收益超越主观,量化多头、量化多策略10月的表现弱于主观。其中,量化多头与主观多头的差距最为明显,两者的平均收益差达到了1.59%。

值得注意的是,量化和主观各策略的短期、长期表现出现了不一致的现象。与10月单月的表现不同,从1-10月的长期表现来看,量化多头、量化多策略相较主观更优,量化趋势、量化套利则相对弱势。

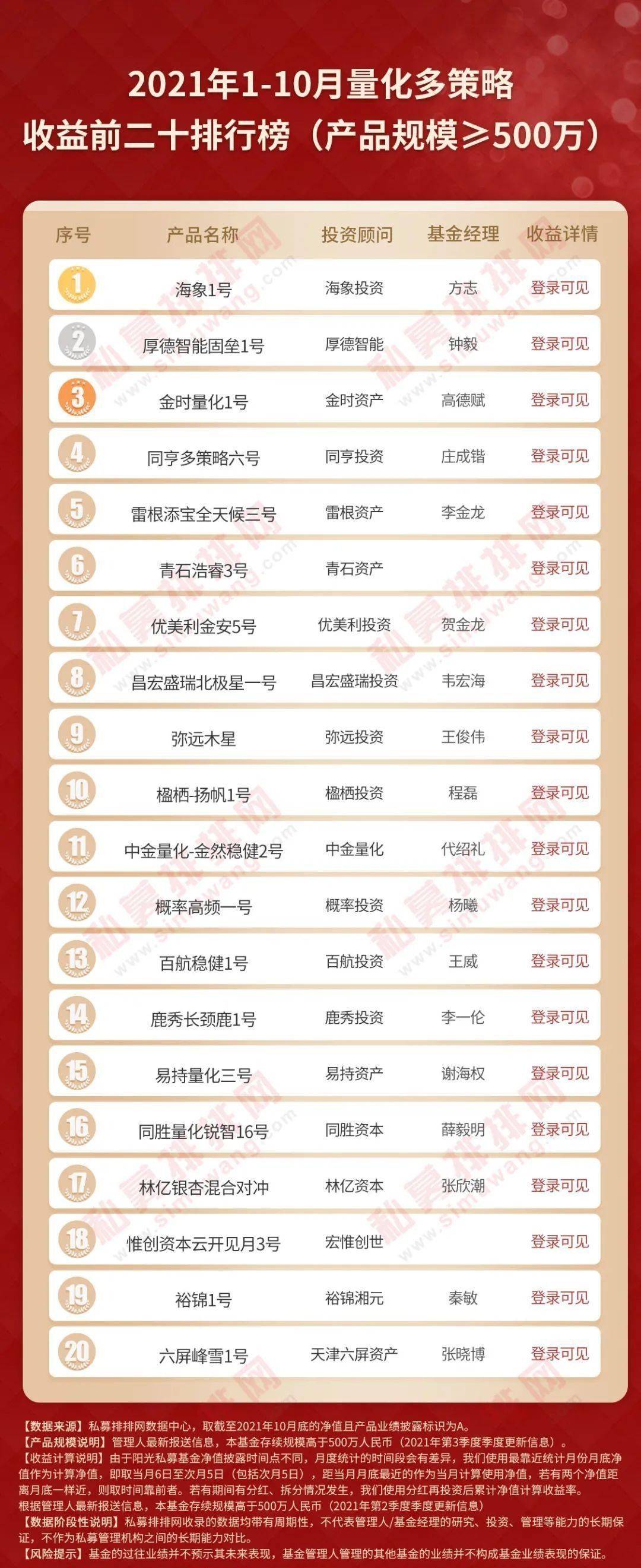

为提供一份客观的榜单作为量化私募基金过往业绩的参考,私募排排网将五组策略的量化基金进行排名,制作出1-10月的私募量化对冲基金榜。需要注意的是,上榜产品需要满足产品规模大于等于500万,且业绩披露等级为A。若同一家私募机构旗下多只产品上榜,仅取收益最高产品纳入前二十榜单统计。

根据榜单排名结果,1-10月量化多策略、股票量化中性、管理期货量化、股票量化、量化套利五大榜单的冠军,分别由海象投资的“海象1号”、幂数资产的“幂数阿尔法六号”、大凡投资的“大凡2.0B0028”、前海国恩资本的“国恩AI高频量化1号”、弘茗资产的“弘茗套利稳健管理型2号基金”获得。

以下为量化对冲私募基金2021年1-10月各策略收益前二十名单:

量化多策略

量化多策略,是指同时运用两种以上的量化策略进行投资,力求降低组合内部资产之间的相关性,达到取长补短、分散风险效果的投资策略。量化多策略可能采用的策略包括量化多头、市场中性、量化CTA、套利等。

本次纳入统计的519只有业绩记录的量化多策略产品,1-10月的平均收益录得12.10%,收益中位数7.44%,正收益占比为79.00%。

来源排排网官微公众号

1-10月量化多策略(产品规模≥500万)的冠军是海象投资的“海象1号”。海象投资是一家成立于2017年的深圳私募,以复合策略为核心策略。“海象1号”的基金经理方志毕业于厦门大学,2004年进入期货行业,拥有多年投资经验与从业经历,历任新湖期货电商部负责人、上海林晟投资管理有限公司总经理、和讯网金融衍生品部总经理,著有《期货兵法》、《期货策略》等多本专业投资书籍。

量化多策略(产品规模≥500万)的第二、第三名,分别是厚德智能的“厚德智能固垒1号 ”和金时资产的“金时量化1号”。

股票量化中性

股票量化中性产品在多头策略的基础上,往往会同时构建多头和空头头寸以对冲市场风险,将市场涨跌进行剥离,达到单独获取管理人跑赢大盘的超额收益这一目标。因此该策略受市场行情的影响相对较小,其风险主要在于选股能力、模型风险、调整风险、卖空风险以及多头头寸与空头头寸的不匹配等。

本次纳入统计的406只有业绩记录的股票量化中性策略产品,1-10月的平均收益录得10.59%,收益中位数7.37%,正收益占比为89.16%。

来源排排网官微公众号

1-10月的股票量化中性策略(产品规模≥500万)冠军由幂数资产的“幂数阿尔法六号”摘得。幂数资产成立于2015年,办公地点位于上海,是国内专业从事量化投资资产管理的对冲基金之一,投研团队多具备理工科与金融的复合背景。“幂数阿尔法六号”的基金经理陈炮毕业于浙江大学物理专业,曾在多家券商、私募以及研究机构任职,拥有10年以上的从业经验,出版有投资类专著。

量化中性策略(产品规模≥500万)的第二、第三名,分别是念空数据科技的“念空灵活对冲2号”和同亨投资的“同亨财掌柜持股宝二十六号”。

管理期货量化

管理期货量化,即量化CTA,区别于依靠人的主观判断进行投资决策的主观CTA,它是利用计算机系统构建的数理模型,对未来期货品种的走势进行判断。量化CTA往往通过建立多头头寸或者空头头寸,对特定品种的趋势性收益进行捕捉。

本次纳入统计的424只管理期货量化策略产品,1-10月的平均收益录得13.43%,收益中位数9.92%,正收益占比为79.01%。

来源排排网官微公众号

1-10月的管理期货量化策略(产品规模≥500万)冠军获得者是大凡投资的“大凡2.0B0028”。大凡投资是一家成立于2014年的重庆私募,专注二级市场量化投资,致力于在市场中寻找风险收益比优秀的交易机会。在投资理念上坚持将风险控制放在首位,以量化投资作为发展核心。

管理期货量化策略(产品规模≥500万)的第二、第三名,分别是吉睿投资的“睿祺六号”和金源亨立资产的“善行1号”。

股票量化

区别于股票策略中的主观多头,股票量化策略运用量化的方法来完成个股选择与组合构建,从选股到交易,均以所构建的量化模型的结果为依据。常见的选股模型包括基本面多因子模型,量化多因子模型,基于大数据的另类多因子模型等。

本次纳入统计的1056只股票量化策略产品,1-10月的平均收益录得16.17%,收益中位数15.85%,正收益占比达到85.80%。

来源排排网官微公众号

1-10月的股票量化策略(产品规模≥500万)冠军由前海国恩资本旗下的“国恩AI高频量化1号”蝉联。前海国恩资本成立于2016年,办公地点位于深圳,核心策略是复合策略,管理规模20~50亿。

股票量化策略(产品规模≥500万)的第二、第三名,分别是鼎萨资产的“鼎萨量化1号”和靖奇投资的“靖奇光合长谷”。

量化套利

量化套利不依靠投资者的主观判断,而是利用计算机系统构建的数理模型,深度挖掘市场中存在的价格错配现象,并利用这种价格错配进行套利的策略,主要有期现套利、跨期套利、跨市套利、跨品种套利等套利模式。

本次纳入统计的309只量化套利策略产品,1-10月的平均收益率为9.37%,收益中位数6.36%,其中86.73%的产品获得正收益。

来源排排网官微公众号

1-10月的量化套利(产品规模≥500万)冠军由弘茗资产旗下的“弘茗套利稳健管理型2号基金”蝉联。弘茗资产成立于2015年,办公地点位于上海,以管理期货为核心策略,兼具相对价值、债券策略、股票策略等。在投资理念上,弘茗资产将定量与定性相结合,强调各种财务模型和数量分析方法的运用。投资方面,弘茗资产用模块化思路进行设计,用流水线形式拼装多市场、多品种的多个交易策略,实现不合理策略的灵活替换。

量化套利(产品规模≥500万)的第二、第三名,分别是中金量化的“中金量化-火星1号”和海宁顺然理财的“顺然共赢2号”。

标签阅读

-

每日热门:直播答题瓜分百万红包、闪播爆品不止5折京东11.11...

2022-10-28 -

乐歌升降台藏摄像头,创始人回应称无窥探隐私问题,Q3归母净...

2022-10-28 -

启明星辰Q3营收9.54亿元,净利润37.99万元同比下降99.59%

2022-10-28 -

全球观热点:世界黄金协会:不断攀升的能源价格将2022年二季...

2022-10-28 -

国产越野天花板来了,哈弗H9置换补贴高达2万

2022-10-28 -

勤上股份前三季度营收4.8亿元,同比下滑46.3%

2022-10-28 -

天天热资讯!电动驱动模块存制造偏差,北京奔驰扩大召回部分...

2022-10-28 -

世界新动态:微信支付再发重要通知,严查信用卡套现!释放什...

2022-10-28 -

今日快看!金巧福黄金价格今天多少一克(2022年10月28日)

2022-10-28 -

世界快资讯丨四川发改委:猪肉价格进入过度上涨一级预警区间

2022-10-28 -

今日热讯:“初心·红心蓝焰”家书的力量:济南能源燃气企业...

2022-10-28 -

当前视点!金巧福铂金多少钱一克(2022年10月28日)参考价格

2022-10-28 -

动态焦点:冷空气来去匆匆!周末两天济南天气回暖 最高气温可...

2022-10-28 -

环球要闻:2022双11看点:达人主播“出抖入淘”,直播电商或迎变阵

2022-10-28 -

专家建议下调结婚年龄到18岁,鼓励年轻人多生多育为祖国添砖加瓦

2022-10-28 -

首开股份19亿成立房地产公司

2022-10-28 -

视点!济南轨道交通9号线开工 将串联3号线、6号线和7号线

2022-10-28 -

信用卡逾期减免申请书怎么写? 信用卡利息减免后多久清零?

2022-10-28 -

信用卡逾期后怎么协商只还本金? 信用卡减免是真的吗?

2022-10-28 -

今日沪指为什么大跌?上证指数大跌意味着什么?

2022-10-28