富国基金:养老目标基金到底有什么不一样?

2018-08-09 14:57:00 |来源:富国基金

根据联合国最新规定,今年93年出生也开始正式加入“中年人”行列,而80后则一不小心开启了“奔四”的年纪,70后更是上有老下有小,“养父母老,养自己老”已不再是遥不可及的话题。

通常我们的退休收入=国家基本养老金(退休工资)+企业年金(职业年金)+个人养老金(养儿、储蓄、理财),也就是所谓的“养老三大支柱”。而随着大家对更高质量的老年生活向往,完全靠国家或子女赡养已不能完全满足,储蓄养老收益也太低,自己投资水平又有限,那该如何实现养老资产的稳健增值呢?日前,我国首批养老目标基金拿到“准生证”则给出了有效的解决方案。

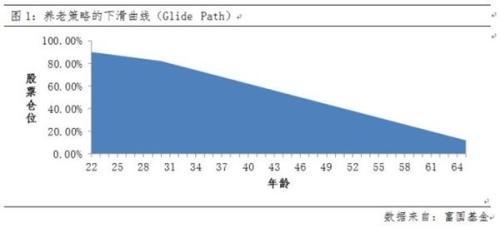

养老策略的下滑曲线(Glide Path)

一般而言,随着年龄增大,风险承受能力也随之下滑,参照最简单的“100原则”:股票配置比例=100-投资者年龄,其余则投资稳定收益类产品,可以较好地平衡资产配置。目标养老基金的设计核心也来源于此,即随着时间推移,基金权益类资产比重不断下降,固收类资产比重不断上升,组合风险逐渐降低,合理统筹了不同生命周期的收益安排。

国际成熟经验的两类目标养老基金

围绕上述设计目标,美国在1985年和1994年分别推出了世界上第一只目标风险型基金和目标日期型基金。截至2017年末,两大类基金为美国个人退休账户掌管了9.2万亿元的养老钱,占美国养老金规模的32.6%。

【目标日期型基金(TDFs)】,也称为生命周期基金,这类基金一般名称里带一个退休年份,投资者根据退休年份买入即可,买入后持有到期,它的优点适合投资小白,或者无暇顾及账户资产管理的人群,缺点是风险组合比例调整过于机械。

【目标风险型基金(TRFs)】又称为生活方式基金,相较于目标日期,它考虑到了投资者受教育程度和工资收入不同,风险承受能力也有所不同,这类基金根据不同风格类型保持股债比例基本恒定,投资者可以结合自身情况选择更透明、更灵活的目标风险基金。通常根据风险等级不同,主要分为激进型、平衡型、稳健型、保守型等。

我国首批养老目标基金有哪些?

首批14只养老目标基金中,“目标风险”投资策略的基金共6只,“目标日期”投资策略的基金共8只。

6只目标风险基金,除泰达宏利为平衡型产品外,包括富国鑫旺稳健养老FOF在内的其余5只基金均为稳健型产品,股票资产比例一般在20%到30%之间,如果你已临近退休,那么更适合投资这类产品。

8只目标日期中,5只基金将退休日期设定为“2035”,其余2只为“2040”,还有1只为“2043”。股票资产比例在60%到80%之间,假设60岁左右退休,这些目标日期主要是为30+的80后量身定制的。

当然首批14只养老目标基金“宝宝”还不能满足全年龄段的养老投资需求,但其问世的意义对“第三支柱养老”提供了更加专业的解决方案,也对A股转换“长期投资”观念提供契机。相信随着未来养老目标基金产品的不断丰富,中国的养老事业定能迎来健康美好的明天,每一位国人都能实现有幸福感地“老去”。

关键词:

标签阅读

-

勤上股份前三季度营收4.8亿元,同比下滑46.3%

2022-10-28 -

天天热资讯!电动驱动模块存制造偏差,北京奔驰扩大召回部分...

2022-10-28 -

世界新动态:微信支付再发重要通知,严查信用卡套现!释放什...

2022-10-28 -

今日快看!金巧福黄金价格今天多少一克(2022年10月28日)

2022-10-28 -

世界快资讯丨四川发改委:猪肉价格进入过度上涨一级预警区间

2022-10-28 -

今日热讯:“初心·红心蓝焰”家书的力量:济南能源燃气企业...

2022-10-28 -

当前视点!金巧福铂金多少钱一克(2022年10月28日)参考价格

2022-10-28 -

动态焦点:冷空气来去匆匆!周末两天济南天气回暖 最高气温可...

2022-10-28 -

环球要闻:2022双11看点:达人主播“出抖入淘”,直播电商或迎变阵

2022-10-28 -

专家建议下调结婚年龄到18岁,鼓励年轻人多生多育为祖国添砖加瓦

2022-10-28 -

首开股份19亿成立房地产公司

2022-10-28 -

视点!济南轨道交通9号线开工 将串联3号线、6号线和7号线

2022-10-28 -

信用卡逾期减免申请书怎么写? 信用卡利息减免后多久清零?

2022-10-28 -

信用卡逾期后怎么协商只还本金? 信用卡减免是真的吗?

2022-10-28 -

今日沪指为什么大跌?上证指数大跌意味着什么?

2022-10-28 -

信用卡避免逾期的一些方法?信用卡特殊原因导致逾期怎么办?

2022-10-28 -

信用卡逾期影响信用怎么消除?信用卡逾期3天会上征信吗?

2022-10-28 -

信用卡逾期有宽限期吗?信用卡过了宽限期怎么办?

2022-10-28 -

停息挂账后又逾期怎么办? 停息挂账的注意事项包括什么?

2022-10-28 -

停息挂账后还可以贷款吗? 停息挂账后征信五年后能消除吗?

2022-10-28