现货价格持续强势上扬 玻璃期价却持续走弱

2019-09-05 09:19:06 |来源:期货日报

玻璃2001月合约成为主力合约后,一度跟随近月合约强势走势上涨。随着地产情绪转向,需求方面的悲观情绪主导盘面走势,叠加1月对应时点为冬储后期,玻璃主力合约持续走弱。当前2001合约的走势已经充分反映了玻璃基本面的不利因素及所处月份的不利因素。于此同时,一些利多因素不断累积,值得裸空头寸保持警惕。

现货价格持续强势上扬

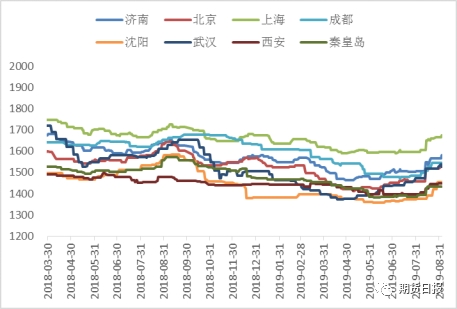

8月初以来,各地玻璃现货价格呈现普涨之势。因8月中下旬后,全国气温逐步回落,户外施工条件改善,玻璃用量迅猛增加,进入玻璃年内需求旺季,贸易商及终端用户备货带动玻璃需求启动,价格随之攀升。前期处于价格洼地,同为建筑玻璃主要需求地的沈阳、武汉、西安等地涨幅较大,其中近一周北京地区现货价格涨幅为24元/吨。

统计局数据显示,1—7月,全国房地产开发投资同比增长10.2%,明显高于前6个月9.7%的同比增速。其中,住宅投资增速提高0.6个百分点,至14.2%。房屋新开工面积增长14.4%,增速提高2.6个百分点。其中,住宅新开工面积增长18.0%。房地产新开工面积持续正增长,今年1—7月份房地产开工面积均为当月历史最高水平,6月更是创出月度历史新高。高开工之后必然是高竣工,该轮现货行情是由实际需求驱动的,有着坚实的逻辑支撑。

玻璃下游需求中,房地产占比约75%。市场对房地产的悲观预期,难免影响玻璃期货走势。房地产开工不会在当时立即产生玻璃需求,从建筑工程的规律看,需求一般体现在六个月甚至更长时间之后。今年1—7月房地产新开工面积累计为创纪录的125715.88万平方米。历史新高的房地产新开工面积对应着历史新高新高的玻璃需求,年初以及去年新开工面积带来的建筑玻璃需求体现在9月合约上,当前的新开工面积带来的需求同样会体现在随后的2001/2005合约上。

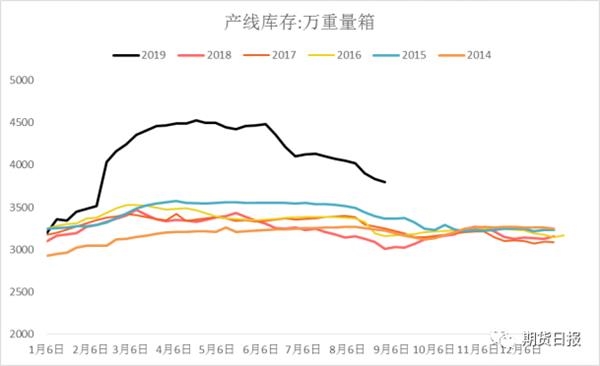

产线持续去库存

二季度以来,伴随着现货价格企稳回升过程的,是产线库存从历史高位持续下降,近期库存下降速度有加快迹象。产线库存下降后,对价格的压制力度明显减弱,市场对高库存的担忧大幅缓解。随着后期产线库存玻璃库存回归往年平均水平,创历史的高需求对价格的影响将进一步体现出来,玻璃价格创出年内高点甚至近年新高亦并非全无可能。

压减玻璃供给效果初步显现后期力度值得期待

2019年9月2日,为贯彻落实中央经济工作会议关于巩固去产能成果的部署,切实做好淘汰落后和化解过剩产能督导检查工作,工业和信息化部、国家发展改革委、国家能源局联合召开督导检查动员培训会议。工业和信息化部副部长王江平出席会议并作动员讲话。

会议强调,2016年以来,按照党中央、国务院推进供给侧结构性改革的决策部署,有关部门同心协力、狠抓落实、攻坚克难,去产能工作取得明显成效。各督导组要深刻把握中央部署要求,统一思想行动,以开展督导检查为契机,指导督促地方巩固去产能成果。会议要求,督导检查工作要坚持问题导向,突出检查重点,聚焦重点内容、重点行业、重点问题、重点区域,确保取得实效。各督导组要结合“不忘初心、牢记使命”主题教育,力戒形式主义、官僚主义,严格检查范围,简化检查流程,优化检查方式,减少材料要求,注重群众评价,注意轻车简从,减轻基层负担。工业和信息化部、国家发展改革委、国家能源局有关人员作了督导检查业务培训。各督导组将于9月16日起赴全国20个省(区)开展督导检查工作。

水泥玻璃行业产能置换实施办法明确要求:位于国家规定的环境敏感区的水泥熟料建设项目,每建设1吨产能须关停退出1.5吨产能;位于其他非环境敏感地区的新建项目,每建设1吨产能须关停退出1.25吨产能;西藏地区的水泥熟料建设项目执行等量置换。

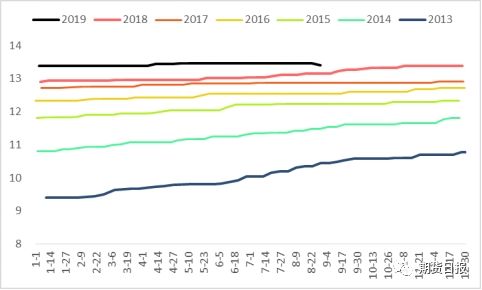

从有统计数据记录以来,玻璃产能持续稳定上升,并在今年年中达到13.47486亿重量箱。8月下旬,玻璃产能第一次出现下降,显示去产能在玻璃行业有了实质性动作,不再是临时性的政策性举措。玻璃总产能的下降有了一个开始,今后我们将看到更多无效、落后、能效及环境不达标产能的退出。这将持续改善玻璃行业的供需状况,甚至不排除在受远期需求下滑预期影响,政策力度较大,造成玻璃产能短期超预期的下降。房地产新开工持续高增长带来的玻璃高需求一段时间内仍将持续下去,去产能造成短期供需错配的概率有所增加。

期货盘面近期的调整为买入套保提供了足够的安全边际,政策基于长远预期压减产能造成供需短期错配的概率加大。建议前期卖出套保头寸适时离场,多单积极参与。

关键词: 玻璃期价

标签阅读

-

每日热门:直播答题瓜分百万红包、闪播爆品不止5折京东11.11...

2022-10-28 -

乐歌升降台藏摄像头,创始人回应称无窥探隐私问题,Q3归母净...

2022-10-28 -

启明星辰Q3营收9.54亿元,净利润37.99万元同比下降99.59%

2022-10-28 -

全球观热点:世界黄金协会:不断攀升的能源价格将2022年二季...

2022-10-28 -

国产越野天花板来了,哈弗H9置换补贴高达2万

2022-10-28 -

勤上股份前三季度营收4.8亿元,同比下滑46.3%

2022-10-28 -

天天热资讯!电动驱动模块存制造偏差,北京奔驰扩大召回部分...

2022-10-28 -

世界新动态:微信支付再发重要通知,严查信用卡套现!释放什...

2022-10-28 -

今日快看!金巧福黄金价格今天多少一克(2022年10月28日)

2022-10-28 -

世界快资讯丨四川发改委:猪肉价格进入过度上涨一级预警区间

2022-10-28 -

今日热讯:“初心·红心蓝焰”家书的力量:济南能源燃气企业...

2022-10-28 -

当前视点!金巧福铂金多少钱一克(2022年10月28日)参考价格

2022-10-28 -

动态焦点:冷空气来去匆匆!周末两天济南天气回暖 最高气温可...

2022-10-28 -

环球要闻:2022双11看点:达人主播“出抖入淘”,直播电商或迎变阵

2022-10-28 -

专家建议下调结婚年龄到18岁,鼓励年轻人多生多育为祖国添砖加瓦

2022-10-28 -

首开股份19亿成立房地产公司

2022-10-28 -

视点!济南轨道交通9号线开工 将串联3号线、6号线和7号线

2022-10-28 -

信用卡逾期减免申请书怎么写? 信用卡利息减免后多久清零?

2022-10-28 -

信用卡逾期后怎么协商只还本金? 信用卡减免是真的吗?

2022-10-28 -

今日沪指为什么大跌?上证指数大跌意味着什么?

2022-10-28