从基差回归看螺纹走势

2018-05-28 21:47:07 |来源:要资讯

今年钢材从微观上来看扰动因素越来越“细枝末节”,库存降幅快了、局部地区限产拉一把价格,随后现货高位成交不畅又往下砸一把价格,所以看到价格在日线级别频繁来回拉扯没有规则。

微观方面的扰动因素比如近期,成交放缓主要从两个方面理解:5月底进入梅雨季节,钢材需求开始进入淡季,终端需求放缓,所以看到成交肯定是有的,但是对高价是排斥的。

从库存结构来看,社会库存仍旧在下降且幅度较大(但环比在逐渐变缓),贸易商也是偏向谨慎,库存的高速下落也是在清理看库存。而钢厂库存已经三周没有下滑甚至有些小幅上升,5月上中旬高炉复产,供应量的增加也是后期的隐患。

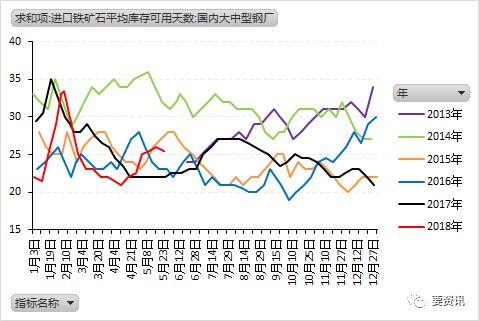

5月高炉的批量复产也带动了矿价的走高,但目前来看,钢厂高炉开工率也接近顶部区间,意味着后面对原料的增量比较有限,并且矿的本身补库需求就很弱,于钢厂而言没有囤货的理由。后面会看到矿价持续偏弱,但由于420附近是矿的成本线,所以很难去有效突破,对于铁矿应当是以高位做空为主。

另外,铁矿石高低品价差的收窄也是价格回落的信号。

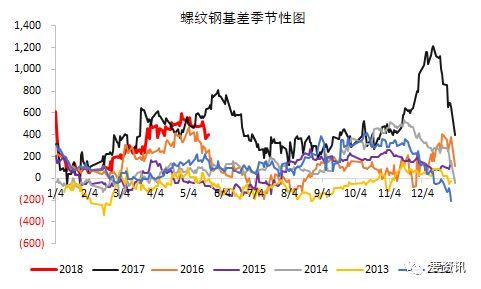

从宏观视角来看,预期差一直存在并且分歧非常大,去年底至今奇葩的基差就体现了这点。固定资产投资增速的下滑已经预示了终端需求开始边际下滑,巨大的预期差其实对于期限套利非常有利,也看到螺纹的基差在逐渐收敛,有意思的是目前看到的基差回归的方式是以现货大幅下跌期货小幅下跌的形式来实现,再次验证了市场对方向自发的选择。

标签阅读

-

每日热门:直播答题瓜分百万红包、闪播爆品不止5折京东11.11...

2022-10-28 -

乐歌升降台藏摄像头,创始人回应称无窥探隐私问题,Q3归母净...

2022-10-28 -

启明星辰Q3营收9.54亿元,净利润37.99万元同比下降99.59%

2022-10-28 -

全球观热点:世界黄金协会:不断攀升的能源价格将2022年二季...

2022-10-28 -

国产越野天花板来了,哈弗H9置换补贴高达2万

2022-10-28 -

勤上股份前三季度营收4.8亿元,同比下滑46.3%

2022-10-28 -

天天热资讯!电动驱动模块存制造偏差,北京奔驰扩大召回部分...

2022-10-28 -

世界新动态:微信支付再发重要通知,严查信用卡套现!释放什...

2022-10-28 -

今日快看!金巧福黄金价格今天多少一克(2022年10月28日)

2022-10-28 -

世界快资讯丨四川发改委:猪肉价格进入过度上涨一级预警区间

2022-10-28 -

今日热讯:“初心·红心蓝焰”家书的力量:济南能源燃气企业...

2022-10-28 -

当前视点!金巧福铂金多少钱一克(2022年10月28日)参考价格

2022-10-28 -

动态焦点:冷空气来去匆匆!周末两天济南天气回暖 最高气温可...

2022-10-28 -

环球要闻:2022双11看点:达人主播“出抖入淘”,直播电商或迎变阵

2022-10-28 -

专家建议下调结婚年龄到18岁,鼓励年轻人多生多育为祖国添砖加瓦

2022-10-28 -

首开股份19亿成立房地产公司

2022-10-28 -

视点!济南轨道交通9号线开工 将串联3号线、6号线和7号线

2022-10-28 -

信用卡逾期减免申请书怎么写? 信用卡利息减免后多久清零?

2022-10-28 -

信用卡逾期后怎么协商只还本金? 信用卡减免是真的吗?

2022-10-28 -

今日沪指为什么大跌?上证指数大跌意味着什么?

2022-10-28