香港再度出手百亿保卫港币 国内投资者注意这六点

2018-05-18 11:05:36 |来源:券商中国

最近的新兴经济市场真是不太平,一些国家的货币接连上演“萝卜蹲”。

距离券商中国报道阿根廷货币大贬值,周内3次加息的时间才仅仅12天,就在这几天土耳其汇率又创出新低。

与此同时,自4月12日今年首次入市买入,到4月19日“稍作休息”后,时隔1个月香港金管局再次出手,在5月15日美股时段买入15.7亿港元,周三先买入47.89亿港元,后扩大至94.99亿港元。

一边是弱势的新兴市场国家。

新兴市场的货币抛售潮一波接着一波。继阿根廷比索失控般贬值后,土耳其里拉兑美元汇率15日刷新历史新低,日内一度重挫2.5%,领跌新兴市场货币。5月17日至记者发稿前,当天土耳其里拉兑美元汇率仍延续跌势。今年以来里拉跌幅超过17%,仅5月至今已跌近10%,是今年以来表现最差的货币之一。

一边是不断走高的美元指数和美债收益率。

自4月中旬以来,美元指数显著走高,已从89.4上涨至目前的93附近,涨幅接近4%。与此同时,美国10年期国债收益率也在不断上扬,5月17日已触及7年来高位,报3.12%。美元走强叠加美债收益率持续走高,会不断加剧新兴市场的资金出逃回流美国。

每当美元进入强周期,新兴市场国家都会经受资本外逃、货币贬值等严峻考验,此次也不例外。但问题是目前市场对于美元如此走强会持续多久出现了不同看法,看不清未来美元的走势,是不少分析人士心中的迷茫所在。

对中国投资者而言,尽管人民币和我国债市、股市不会像其他新兴市场那样出现大幅波动,但考虑到今年国内外更为复杂的经济金融形势,更为审慎一些并不为过。

“今年的投资形势并不乐观,对绝大多数人来说,还是保守些好。海上风浪大的时候,除非你对自己的船技很自信,否则最好不要在天气不好的时候出海。”北京一大型基金公司高管对券商中国记者说。

关注一:阿根廷习惯性“受伤”,IMF5月18日讨论援助计划

阿根廷货币近期的动荡已经引来全世界的“围观”。

当地时间5月14日,阿根廷比索兑美元狂泻超过7%,再创纪录低位。5月以来,阿根廷比索累计跌幅已经超过15%。而在此前的5月11日,阿根廷央行花了10亿美元来购买比索。至此,该央行在6天时间里已经花了50亿美元干预汇市,这相当于阿根廷外汇储备的10%。

5月初,为阻止比索的进一步贬值,阿根廷一周内第三次上调了基准利率,将关键的7天逆回购利率再上调675个基点,从33.25%上调至40%。

目前,阿根廷正向国际货币基金组织(IMF)申请救助,以应对金融市场波动。5月14日,IMF发言人表示,IMF正与阿根廷当局讨论援助计划,共同目标是尽快完成讨论。针对阿根廷事宜,IMF将于5月18日举行董事会会议。

尽管阿根廷汇率暴跌的幅度令人有些瞠目结舌,但在一些业内人士看来,这对阿根廷来说是常态。

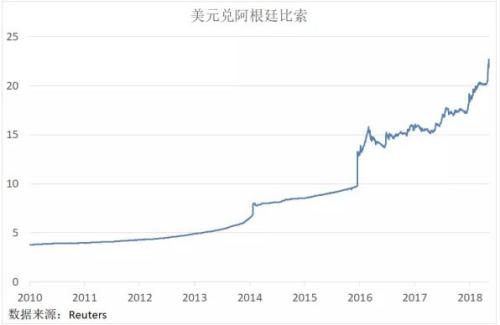

“如果把视线拉得长一些就会发现,阿根廷比索的贬值是习惯性的。可以用‘持续性小贬,间歇性大贬’来概括。”资深外汇分析师韩会师对记者表示。

韩会师称,截至今年5月10日,2010年以来,阿根廷比索对美元累计贬值大约83%,在大趋势上就没有一丁点儿反弹的迹象。除了近期的快速贬值,阿根廷比索在2014年1月、2015年12月、2017年6-7月和2017年12月都发生过阶段性的快速贬值。

“对阿根廷人来说,比索突然间贬值10%乃至20%以上都不是什么值得惊讶的事情。在每个人都随时准备好面对比索突然暴跌的社会氛围下,理所当然地,任何国内外经济、金融、政治、军事方面的不稳定,都可能引起市场的恐慌性下跌。这也就是为什么在货币危机的名单里,阿根廷比索始终牢牢占据着一席之地,而且属于前排就坐的那种。”韩会师说。

关注二:土耳其紧随其后,是今年表现最差货币之一

尽管阿根廷比索自2010年以来就延续一路下跌的趋势,但最近这段时间的大幅贬值,其中一个直接导火索则是美元的持续走强。同样的,“受伤”的还有土耳其。

5月15日,土耳其里拉对美元汇率刷新历史新低,日内一度重挫2.5%,领跌新兴市场货币。5月17日至记者发稿前,当天土耳其里拉兑美元汇率仍延续跌势。今年以来里拉跌幅超过17%,仅5月至今已跌近10%,是今年以来表现最差的货币之一。

除货币暴贬之外,土耳其10年期国债价格周二也跌至历史新低,收益率当日暴涨91个基点,为2014年以来最大涨幅,触及创纪录的14.81%。

穆迪在报告中评论称,在国内政治形势紧绷、发达国家收紧货币政策之际,土耳其政治局势持续恶化,使得外国投资者对土耳其及其银行业风险进行重新评估的潜在诱因继续增加。穆迪在今年3月下调了土耳其银行业的信用评级,并对其持悲观态度。

此外,印度卢比、巴西雷亚尔等新兴市场货币,自4月以来截至上周跌幅也高达5%。

关注三:容易“受伤”的新兴市场国家有哪些特征?

一边是美元指数的持续走强,一边是新兴市场货币的轮番暴跌。一个问题不禁令人好奇,为什么会是这些新兴市场国家,在美元走强、美联储开启加息周期之际,会被波及遭殃?

“恶性通胀+经常项目长期逆差+高外债+单薄的外汇储备+资本项目开放”或是导致一国货币脆弱的主要原因。

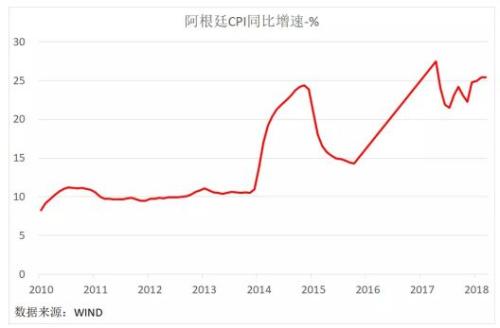

从国内通胀情况看,阿根廷和土耳其的通胀情况都不容乐观。2010年以来,阿根廷CPI累计大约上涨了120%,物价年度涨幅超过10%是家常便饭。土耳其目前也是通胀率高企,据媒体报道土耳其4月份的通胀率已高达10.8%。

除了国内的通胀水平,国际收支是否健康,是国内外投资者对一国货币能否在中长期保持信心的另一重要基础。但从国际收支角度看,阿根廷和土耳其都是长期经常账户逆差,需要依靠庞大的外债支撑。

“以阿根廷为例,阿根廷的国际收支是非常脆弱的,除了不断借新债还旧债,很难有其他出路。说简单点,阿根廷的对外经济基本运行模式就是不断地借钱买东西,这必然导致阿根廷不会有雄厚的外汇储备。同时阿根廷的资本项目基本是开放的,一旦出现集中的资本外流,有限的外汇储备根本不可能满足兑换需求,除了大幅度贬值没有第二条路可以走。“韩会师说。

数据显示,2018年一季度末,阿根廷央行包括外汇、黄金在内的国际储备资产加在一起,达到历史峰值,也不过仅仅价值617亿美元,大约相当于外债总额的四分之一。

土耳其也不例外,据媒体报道,土耳其经常账户赤字,需要国外稳定地流入资金。本周一公布的第一季度缺口超过160亿美元,几乎是去年同期的两倍。

关注四:美元还能强多久?

自4月中旬以来,美元指数显著走高,已从89.4上涨至目前的93附近,涨幅接近4%。美元的持续走强,引发了新兴市场如此动荡。外界也非常关心此轮美元指数的强势走高会持续多久?

但有意思的是,目前市场的分析对此也呈现不一致的看法,甚至是“看不清美元走势”。

“我的感觉是不确定性还是很大,所以看不清未来美元的走势。从目前的实际情况看,去年和今年初市场对于美元走势的预测都错了。”北京一外汇专家对券商中国记者说。

香港金管局总裁陈德霖本周二在出席香港立法会会议期间指出,去年美国经济表现理想,但美元兑一篮子货币贬值。今年美国加息预期升温,美元不会继续转弱,而是可能会继续变强,从近期阿根廷、土耳其等新兴经济体面对资金外流和汇率压力可见一斑。

不过,中信证券(19.46 +1.09%,诊股)首席固定收益分析师明明认为,本轮美元周期始于2011年,而美元上升周期一般持续5-7年,那么从时间长度来看已经进入了下半场,虽然短期的通胀压力和欧元走弱导致美元强势,但从周期的角度来看,美元强势并不是长期的。另外,从基本面来看,美元本轮升值与美国加息同时发生,两者均不利于美国经济保持复苏势头。通过分析近期美元走强的原因发现,支撑美元走强的因素,如国际油价走势、中美贸易谈判、欧洲经济复苏进程等,未来仍具有较大的不确定性。但是从经济基本面和宏观政策的角度来看,美元未来上涨幅度有限。

关注五:香港金管局累计买入624.01亿港元

为了捍卫联席汇率制,5月15日以来,香港金管局再度出手买入15.7亿港元,创4月18日以来首次,5月16日美股收盘后近一个半小时,当日购买金额增至94.99亿港元。

统计显示,自4月12日港元汇率首次触及7.85的弱方兑换保证起,香港金管局在十三年来首次出手,至5月15日美股收盘后的一个半小时左右,已通过超过15次买港元、沽美元的操作买入了624.01亿港元。

关注六:中国的汇率和股市会如何?

从新兴市场货币暴跌的内外部原因看,不论美元还会持续上涨多久,对人民币来说并不太可能会出现汇率大幅动荡的情况。毕竟我国目前国内通胀情况稳定,国际收支也较为健康,外汇储备丰富且资本账户并未完全开放。

“美联储今年加息的次数可能是3-4次,目前一些新兴市场国家已经‘受不了’,但中国由于资本账户尚未完全开放,所以还是可以对美元走强和美联储加息有一定的抵御能力。”上述北京外汇专家说。

尽管人民币汇率并无大碍,但资本市场的不确定性却更大。平安证券首席经济学家张明表示,全球金融市场的波动性在2018年明显加剧。在2017年,不仅若干发达国家股市创出历史新高,新兴市场国家股市也表现良好。然而,自2018年2月初以来,金融市场波动性加剧就已经成为全球新现象。造成这一趋势的核心因素,就是美国货币政策正常化导致的全球流动性收紧。目前美国经济增速已经持续高于产出缺口、劳动力市场已经持续紧张,未来一段时间美国核心通胀率上升可能超出市场预期,且长短期国债的期限利差也可能重新拉大,这不仅会造成美联储加息次数上升,而且会造成长期利率更快幅度的上升。长期利率上升不仅会直接打击债市,也会造成股票市场波动率的上升。换言之,随着全球流动性由极度过剩转为相对正常,金融市场将进入相当长的震荡调整时期。

“今年外围资本市场的波动正在加大。如果外围市场大幅波动,A股也难独善其身,因此,今年仍需保持谨慎。” 上述北京一大型基金公司高管称。

标签阅读

-

勤上股份前三季度营收4.8亿元,同比下滑46.3%

2022-10-28 -

天天热资讯!电动驱动模块存制造偏差,北京奔驰扩大召回部分...

2022-10-28 -

世界新动态:微信支付再发重要通知,严查信用卡套现!释放什...

2022-10-28 -

今日快看!金巧福黄金价格今天多少一克(2022年10月28日)

2022-10-28 -

世界快资讯丨四川发改委:猪肉价格进入过度上涨一级预警区间

2022-10-28 -

今日热讯:“初心·红心蓝焰”家书的力量:济南能源燃气企业...

2022-10-28 -

当前视点!金巧福铂金多少钱一克(2022年10月28日)参考价格

2022-10-28 -

动态焦点:冷空气来去匆匆!周末两天济南天气回暖 最高气温可...

2022-10-28 -

环球要闻:2022双11看点:达人主播“出抖入淘”,直播电商或迎变阵

2022-10-28 -

专家建议下调结婚年龄到18岁,鼓励年轻人多生多育为祖国添砖加瓦

2022-10-28 -

首开股份19亿成立房地产公司

2022-10-28 -

视点!济南轨道交通9号线开工 将串联3号线、6号线和7号线

2022-10-28 -

信用卡逾期减免申请书怎么写? 信用卡利息减免后多久清零?

2022-10-28 -

信用卡逾期后怎么协商只还本金? 信用卡减免是真的吗?

2022-10-28 -

今日沪指为什么大跌?上证指数大跌意味着什么?

2022-10-28 -

信用卡避免逾期的一些方法?信用卡特殊原因导致逾期怎么办?

2022-10-28 -

信用卡逾期影响信用怎么消除?信用卡逾期3天会上征信吗?

2022-10-28 -

信用卡逾期有宽限期吗?信用卡过了宽限期怎么办?

2022-10-28 -

停息挂账后又逾期怎么办? 停息挂账的注意事项包括什么?

2022-10-28 -

停息挂账后还可以贷款吗? 停息挂账后征信五年后能消除吗?

2022-10-28