高瓴与美的“切割” 格力集团和珠海明骏拟签署股份转让协议

2019-12-02 16:14:21 |来源:证券时报

格力电器(000651)今日午间公告,公司控股股东格力集团通过公开征集受让方协议转让其所持有的格力电器部分股权,可能涉及公司控制权变更,目前该事项取得重大进展,格力集团与最终受让方珠海明骏拟签署股份转让协议。停牌时间预计不超过一个交易日。

以下是公告全文:

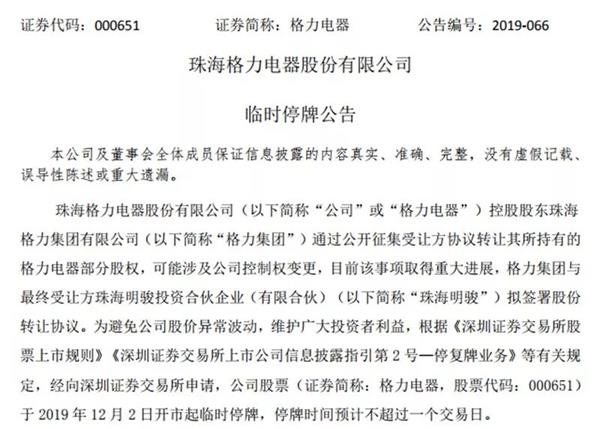

珠海格力电器股份有限公司临时停牌公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

珠海格力电器股份有限公司(以下简称“公司”或“格力电器”)控股股东珠海格力集团有限公司(以下简称“格力集团”)通过公开征集受让方协议转让其所持有的格力电器部分股权,可能涉及公司控制权变更,目前该事项取得重大进展,格力集团与最终受让方珠海明骏投资合伙企业(有限合伙)(以下简称“珠海明骏”)拟签署股份转让协议。为避免公司股价异常波动,维护广大投资者利益,根据《深圳证券交易所股票上市规则》《深圳证券交易所上市公司信息披露指引第 2 号—停复牌业务》等有关规定,经向深圳证券交易所申请,公司股票(证券简称:格力电器,股票代码:000651)于2019年12月2日开市起临时停牌,停牌时间预计不超过一个交易日。

公司指定的信息披露媒体为《证券日报》《证券时报》《上海证券报》《中国证券报》和巨潮资讯网,有关信息均以在上述指定媒体发布的信息为准,敬请广大投资者关注后续公告,注意投资风险。

特此公告。

珠海格力电器股份有限公司

董事会

二零一九年十二月二日

【延伸阅读】

A股今年来最重磅的易主即将收官!格力集团与高瓴要签约了

股权转让总金额不低于400亿元,超级白马股,超级网红董事长董明珠……这些关键词,勾勒出格力电器易主的故事框架。

如今,这桩世纪级的婚嫁即将定盘。

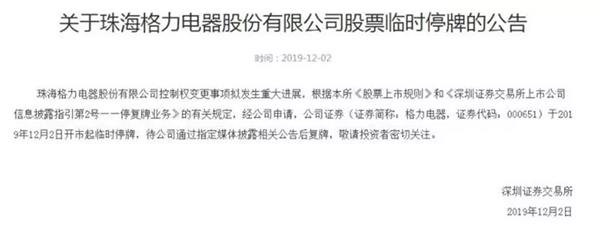

12月2日早间,格力电器因控制权变更拟发生重大进展而临时停牌,引起外界普遍关注。

就在外界传言认为,此次股权转让出现“重大变化”而非“重大进展”之际,当日午间,格力电器发布公告称,格力集团与最终受让方珠海明骏拟签署股份转让协议,停牌时间预计不超过一个交易日。

迟到的签约

这是一份迟到的签约。

据10月28日格力电器公告,珠海明骏最终成为格力电器15%股权受让方,将成为格力电器的第一大股东,背后的高瓴资本作为战略投资者“入主”格力电器。

如果一切正常,根据公开征集后续安排,珠海明骏应自公告发布之日起10个工作日内与格力集团签订《股份转让协议》,所签署的《股份转让协议》仍须经国有资产监督管理机构及其他相关政府部门批准后方能生效。

不过,11月11日,格力电器发布公告称,珠海明骏和控股股东格力集团拟延期签署股份转让协议。

到目前为止,无论是格力集团,还是高瓴资本,抑或是格力电器等方面,均未披露此次延期签约的具体原因。

在这个颇为“敏感”的节点上,2日早间,格力电器临时停牌,外界曾一度认为此次股权转让出现波折。

“如果是正常签约、正常转让,应该是水到渠成,不应该叫‘重大进展’,因为此前已经敲定高瓴资本方面是最终受让方了。”珠海当地一位消息人士向上证报记者分析,所谓的“重大进展”,或许是指高瓴方面与格力电器管理层之间敲定落实了一些“细节问题”。

高瓴与美的“切割”

在参与格力电器股权转让一事之时,高瓴资本与美的之间的关系,曾引起外界极大的关注。

为了在格力电器股权转让中取得更大的胜算,高瓴资本开始“切割”其与美的之间的联系。

此前,格力集团在公开征集格力电器股权意向受让方方案时,就曾对意向受让方提出明确要求,即要承诺避免与格力电器同业竞争,要承诺不得有与格力电器有竞争关系的投资行为。

资料显示,珠海明俊的股权机构中,美的集团创始人何享健持有99.67%宁波美域股权投资合伙企业,通过层层投资在珠海明俊中拥有部分权益。

具体路径来看,何享健和宁波普罗非投资管理有限公司->宁波美域股权投资合伙企业(有限合伙)->珠海高瓴泽远资产管理中心(有限合伙)->珠海高瓴天成二期股权投资基金(有限合伙)->深圳高瓴瀚盈投资咨询中心(有限合伙)->珠海明骏。

随后,高瓴资本方面予以澄清,声称珠海明骏基金有几十个投资人,何享健的宁波美域只是其中之一,2017年就已投资该基金,且投资额度很小,与格力混改毫无关系。

或为了进一步与美的“切割”,今年三季度,高瓴资本也从美的集团股东名单中撤出。

美的集团半年报显示,高瓴资本-HCM中国基金持有公司0.89%股份,位列公司第八大股东。不过,三季报中,美的集团前十大股东名单中,已经没有了高瓴资本的身影。

资料显示,早在2016年一季度,高瓴资本就耗资近8亿元,买入美的集团4536万股,一直长期持有,直到今年三季度。

高瓴已浮盈31%

自今年4月披露“改嫁”以来,格力电器的股权转让事宜备受市场各方关注。

伴随着一个多月前高瓴资本在“二选一”方案中“脱颖而出”后,高瓴“入主”格力电器只是时间问题。

根据格力电器此前披露的方案,格力集团将转让所持格力电器9亿股,占公司总股本的15%,股份转让价格不低于44.17元/股,即转让总金额不低于398亿元。

按照目前格力电器的市值计算,停牌前格力电器收盘价为57.71元,15%的股权价值约为521亿元,较此案的方案高出31%。

一旦高瓴资本正式“入主”,账面浮盈就已经高达30%,斩获了不菲的收益。

值得一提的是,十天前,11月22日下午,珠海市委书记、市人大常委会主任郭永航,市委副书记、市长姚奕生到格力电器调研。

郭永航表示,举全市之力支持格力电器做强做优做大,推动格力电器打造成为世界级的先进制造业、现代多元化发展的标杆企业。

在格力电器股权转让的关键阶段,珠海市党政高层出现在格力电器,并为格力电器“打气”,也颇具意味。

标签阅读

-

植物小分子热蛋白分子伴侣特征的研究

2023-06-25 -

聪明资金猛加仓军工股,增仓船舶龙头超7亿元|观焦点

2023-06-25 -

违规的兼职取酬

2023-06-25 -

“皓史成双”银幕初吻!《透明侠侣》曝终极预告

2023-06-25 -

桐柏路街道火二公司社区:净化文化环境,守护精神家园

2023-06-25 -

贾跃亭实控乐视子公司被吊销执照

2023-06-25 -

世界滚动:蹭上梅西流量,请来罗永浩站台,618京东低价卷明白...

2023-06-25 -

世界快看:游戏公司擅自出版网游被罚没72万

2023-06-25 -

跨境周报丨进出口电商平台618战绩出炉;SHEIN计划将平台业务...

2023-06-25 -

大树科技:科技连接产融,助力实体经济|天天实时

2023-06-25 -

全球观点:从者不胜,创新发展才是继承传统的文明自

2023-06-25 -

节后有望十倍的金花,值得收藏验证

2023-06-25 -

世界微动态丨朦胧的预期最美好

2023-06-25 -

天天微资讯!前海开源盛鑫混合(005541)参与网下申购时创能源(...

2023-06-25 -

TCL:敢为上游不畏难

2023-06-25 -

TikTok 电商今年在东南亚 GMV 有望达 150 亿美元

2023-06-25 -

每日视讯:高温来袭 防暑降温这样做

2023-06-25 -

信用卡逾期还款会被银行起诉吗?信用卡多次逾期怎么解决?

2023-06-25 -

信用卡逾期一次还款会怎么样?信用卡逾期被银行起诉会怎么样?

2023-06-25 -

有过逾期的话还能不能申请新的信用卡?避免自己的信用卡产生...

2023-06-25